摘要:

**标题:营改增房产税计入科目解析与建议**---营改增(营业税改征增值税)是指将原来的营业税制度改为增值税制度,并逐步扩大征税范围,以实现税制转型的一项重要改革。在房地产领域,营...

摘要:

**标题:营改增房产税计入科目解析与建议**---营改增(营业税改征增值税)是指将原来的营业税制度改为增值税制度,并逐步扩大征税范围,以实现税制转型的一项重要改革。在房地产领域,营... 营改增房产税计入科目解析与建议

营改增(营业税改征增值税)是指将原来的营业税制度改为增值税制度,并逐步扩大征税范围,以实现税制转型的一项重要改革。在房地产领域,营改增对于房产税的计入科目具有一定影响。下面我们将就营改增房产税计入科目进行解析,并提出相应的建议。

1. 营改增对房产税的影响

1.1 房产税的纳税主体

营改增将营业税改为增值税,但并未改变房产税的纳税主体。房产税的纳税主体仍然是房产所有者或者承租人,因此营改增并不改变房产税的基本纳税主体。

1.2 税负影响

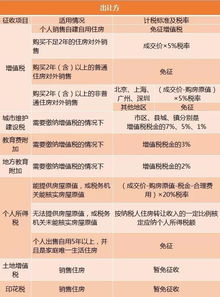

营改增的实施,使得房地产交易环节的税负相对较高,因为增值税率通常较高,这可能会对房地产市场造成一定程度的影响,包括购房者的购买力和房地产开发商的成本压力等。

2. 房产税计入科目解析

2.1 增值税科目

根据营改增政策,房地产开发企业在销售房产时,需要向国家税务机关缴纳增值税。因此,房地产开发企业需要设立相应的增值税科目,用于记录增值税的应纳税额和实际缴纳的增值税额。

2.2 房产税科目

房产税是指国家对房地产征收的一种财产税,纳税主体为房地产所有者或承租人。在企业会计科目中,可以设立房产税科目,用于记录企业应缴纳的房产税额和实际缴纳的房产税额。房产税通常以固定金额或者按照房产的评估值计算。

3. 指导建议

3.1 建立完善的会计制度

房地产开发企业应建立完善的会计制度,明确增值税和房产税的计入科目,并确保税务申报的准确性和及时性。

3.2 加强税务合规管理

房地产开发企业应加强税务合规管理,及时了解最新的税收政策,合理规划税务筹划,避免税收风险和税务纠纷的发生。

3.3 提高财务管理水平

房地产开发企业应提高财务管理水平,加强财务预测和成本控制,合理分配税负,提高企业的盈利能力和竞争力。

结语

营改增对于房产税的计入科目有一定影响,房地产开发企业应根据实际情况建立完善的会计制度,加强税务合规管理,提高财务管理水平,以应对税收政策的变化,保障企业的稳健发展。