摘要:

来源:环球老虎财经app人事有代谢,往来成古今。中庚基金“顶梁柱”丘栋荣的离开无疑对公司造成了沉重打击。或因离职传言等原因,二季度丘栋荣管理的5只基金规模缩水约50亿。押注“新生代...

摘要:

来源:环球老虎财经app人事有代谢,往来成古今。中庚基金“顶梁柱”丘栋荣的离开无疑对公司造成了沉重打击。或因离职传言等原因,二季度丘栋荣管理的5只基金规模缩水约50亿。押注“新生代... 来源:环球老虎财经app

人事有代谢,往来成古今。中庚基金“顶梁柱”丘栋荣的离开无疑对公司造成了沉重打击。或因离职传言等原因,二季度丘栋荣管理的5只基金规模缩水约50亿。押注“新生代”的中庚基金能否保证自己的规模增长,仍需时间的检验。

丘栋荣离职一事终落地。

7月21日,中庚基金连发六则公告,涉及丘栋荣管理五只基金的基金经理变更,同时丘栋荣也因个人原因卸任了公司的副总经理。

公告显示,上述事项已按规定在中国基金业协会办理注销手续,且无丘栋荣转任公司其他工作岗位的说明。

同日,丘栋荣也发布朋友圈,回顾了六年来的历程,强调了公司以投资者为本的理念,同时也表示其将继续作为中庚基金产品持有人与投资者一起祝愿公司越来越好。

与“网红”类似,资管行业也看重明星效应,特别是对于“个人系”公募而言,明星基金经理的管理能力直接决定了其“天花板”。

在中庚基金的基金经理中,丘栋荣无疑是支撑其规模的“顶梁柱”。当前,丘栋荣旗下5只在管基金规模高达147.08亿元,占中庚基金总规模的77.52%。

不过,知名基金经理离职后,绝大部分基金会面临较大赎回压力。具体来看,尽管丘栋荣在管的5只产品二季度整体录得正收益,但其在管规模从198.54亿元降至147.08亿元,缩水了51.46亿元。

中庚基金

“留不住”丘栋荣

事实上,丘栋荣的卸任并不突然。

此前就有消息称,丘栋荣即将卸任。并且今年5月,中庚基金发布公告称,增聘吴承根为中庚价值品质一年持有的基金经理、增聘刘晟为中庚价值领航混合基金经理,而这两只基金原先均为丘栋荣独立管理。

或许由于彼时丘栋荣单独管理的中庚港股通价值,成立尚未满第一个封闭期,所以丘栋荣离职的传言一直未坐实。

直到近日,中庚基金发布消息称,丘栋荣因个人原因自今年7月19日起卸任中庚价值领航等5只产品的基金经理,不再担任中庚基金副总经理等职务,意味着丘栋荣的离职事项终落定。

之所以丘栋荣的去留引发热议,主要是因其在公募基金领域的明星效应。

回顾丘栋荣这些年的公募经历,2010年其加入汇丰晋信基金,2014年开始管理公募产品,因管理的汇丰晋信大盘股票业绩优异一举成名,当时丘栋荣管理的两只基金总规模达到136亿元,相当于汇丰晋信的一半。

随后在2018年,丘栋荣离开汇丰晋信基金,“转战”中庚基金。当年12月,丘栋荣在中庚基金的首只产品——中庚价值领航混合成立,距今已有5年多时间。

公开资料显示,中庚基金2018年获批成立时,公募资产规模仅为8.94亿元。而截至2024年二季度末,中庚基金的公募管理规模为189.72亿元,在管基金均为权益类基金,合计产品数量共6只。

而在卸任之前,丘栋荣总计管理了5只基金,分别为中庚价值领航、中庚小盘价值、中庚价值灵动灵活配置、中庚价值品质一年持有及中庚港股通价值等。

其中,中庚价值领航规模最大,规模约为49.84亿元,任职回报也最高,从2018年12月19日至2024年7月19日,丘栋荣在该只基金上的任职回报高达115.61%。

其余4只基金中,中庚小盘价值的任职回报也超100%,从2019年4月3日至2024年7月19日,任职回报高达100.75%。中庚价值灵动灵活配置、中庚价值品质一年持有的任职回报则分别为90.75%、39.76%。

当前,丘栋荣旗下的这5只在管基金规模高达147.08亿元,占中庚基金总规模的77.52%。可以说,丘栋荣是中庚基金规模的“顶梁柱”。

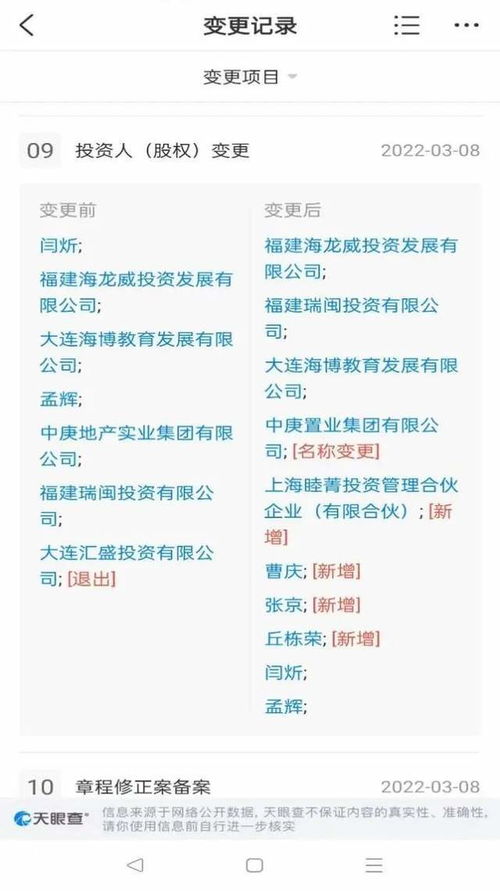

为中庚基金带来规模的丘栋荣与中庚基金的绑定也在不断加深。一方面,丘栋荣“绩而优则仕”进入高管序列,担任中庚基金副总经理一职。另一方面,丘栋荣还在2022年、2023年分别以998万元、1050万元合计拿下了中庚基金约9.73%的股权。

那么实现从“打工人”到“管理者”再到“大股东”跳跃的丘栋荣为何选择在此时转身离开呢?

辞职“疑云”

对于丘栋荣离任的原因,市场存在众多猜测。

在公告中,中庚基金仅用“个人原因”四个字表述,但这显然难堵众人之口。

事实上,与“网红经济”类似,资管行业也是一个轻资产行业。特别是对于“个人系”公募而言,明星基金经理的管理能力直接决定了其“天花板”。所以如何留住管理基金的骨干人才是“个人系”公募的重中之重。

据了解,不同于睿远、恒越、博道、鹏扬等“个人系”基金,中庚基金是骨干人才持股比例最低的基金公司之一。

在中庚基金成立之初,早期有基金从业相关经验的持股人只有总经理孟辉与董事长闫炘,而机构合计持股超过60%,这也埋下了股权“动荡”的种子。

随着外部股东经营发生变化,大连汇盛投资有限公司、中庚置业集团有限公司、大连海博教育发展有限公司三家重要的外部股东纷纷陷入诉讼中。

受此影响,2022年,持有中庚基金25%股权的大连汇盛投资有限公司不得不拍卖股权,这才让丘栋荣拿出998万元认购了中庚基金4.99%股权,而彼时丘栋荣已经加入中庚基金三年多时间。即使后期通过增发其又拿到了一部分股权,但对于“养活”整家公司的丘栋荣而言,中庚基金留不住顶流丘栋荣9.73%的股权无疑偏少。

除了股权比例较低外,随着管理规模的不断攀升,丘栋荣在业绩上表现近几年并不突出。

以其管理规模最大的中庚价值领航为例,作为丘栋荣的主打产品,中庚价值领航在2021年录得31.94%的年度回报,比同期沪深300高出37.2%。2022年6月末,该基金录得13.48%的回报率,比同期沪深300高出19.05%。

出色的成绩也让中庚价值领航的规模快速增长,2022年6月末,该基金规模达到154.75亿,相比于2021年初增长了137.37亿。

不过,从2022年年中开始,丘栋荣管理的中庚价值领航出现了不同的变化。据当年年报显示,2022年后半年,该基金回报率为-7.61%,而同期沪深300为-7.13%。也就是说,2022年下半年,丘栋荣管理的中庚价值领没有跑过基准收益率。

因此,基民也用脚投票。2022年年末,该基金规模达到116.63亿。半年时间,该基金规模就下降了38.12亿。

丘栋荣管理的中庚小盘价值、中庚价值灵动灵活配置等产品,业绩表现也呈震荡下跌走势。特别是去年1月新成立的中庚港沪通价值18个月封闭,自2023年成立到今年一季度,已经亏损了3.95亿。

总的来看,丘栋荣的整体管理规模自2023年一季度起,已连续6个季度下滑,最新数据为147.08亿,这较之2023年一季度末的320.13亿,缩水了173.05亿。

值得一提的是,今年大量明星基金经理离职。比如鹏华基金的“国民基金经理”王宗合、工银瑞信的“一姐”袁芳、诺安基金的“芯片一哥”蔡嵩松、圆信永丰的“一姐”范妍、建信基金的老将姜锋等,其中大多辞职均为“个人原因”。

投资者“先跑”为敬

对于中庚基金来说,如何在明星基金经理卸任后平稳过渡,让新任基金经理获得基民们的信任,业界颇为关注。

对此,中庚基金表示,“短期的变化不会影响基金投资策略的执行,新任基金经理会一如既往遵循底层统一的低估值价值投资策略、坚定做到策略不漂移、风格不变形”。

不过,投资者似乎并不买账。尽管丘栋荣在管的5只产品,二季度整体录得正利润,但相较于一季度末,这5只产品在今年第二季度规模整体下降了51.46亿元,缩水幅度为25.91%。

具体来看,除“中庚港股通价值”处在封闭期无法申赎以外,在份额层面,中庚小盘价值净赎回率43.73%、中庚价值领航净赎回率31.44%、中庚价值品质净赎回率为19.01%、中庚价值灵动净赎回率为14.57%。

从过往经验来看,知名基金经理离职后,绝大部分基金将面临较大赎回压力。

比如,丘栋荣在老东家汇丰晋信,曾掌管的汇丰晋信双核策略A、汇丰晋信大盘A两只产品。据了解,这两只基金在丘栋荣离开后都经历了规模大降的情况,其中汇丰晋信大盘A较2017年的71亿缩水至2024年一季度的24亿,而汇丰晋信双核策略A的缩水情况更为严重,相同时间段,从84亿暴降至1.84亿,缩水了97.8%。两只基金合计缩水了将近130亿。

事实上,投资者的“抢跑”态度也是可以理解的,在丘栋荣的继任者中没有担任基金经理经验的“新手”居多。

根据中庚基金的安排,中庚价值领航由刘晟担任基金经理,据了解,刘晟在2018年7月加入公司,先后担任研究员、投资经理助理、投资经理,目前担任投资部研究部总监,在今年5月接手中庚价值领航混合之前没有管理过任何基金。这也说明,其当前没有独立管理经验。

对此,中庚基金称,刘晟擅长从产业趋势、公司质地、估值定价等多方面结合,自下而上进行投资机会发掘,谋求右偏的收益率分布曲线,以获得更高的隐含回报率。

除了刘晟外,担任中庚港股通价值的基金经理孙潇更是“0经验”选手,他在2023年5月加入中庚基金担任投资部研究部港股研究员,在此之前并没有管理基金的经验。

相比于以上两位,担任中庚价值灵动、中庚价值品质基金经理的吴承根经验更加丰富,从2020年就开始作为丘栋荣的“副手”管理中庚价值灵动。不过,目前吴承根同样没有独立管理基金的经验。

总的来看,在继承丘栋荣5只产品的基金经理中,只有担任中庚小盘价值基金经理的陈涛一人有独立管理基金的能力。

据了解,陈涛历任泰康资产研究员、华创证券高级分析师、浙商基金高级研究员、汇丰晋信基金投资经理,2018年7月加入中庚基金,并在2021年开始管理中庚价值先锋,此外再无独立管理基金的经验。

从数据来看,陈涛独立管理的中庚价值先锋表现并不好,在其2021年接手基金到7月19日收盘,该基金区间回报为-18.04%,今年以来,跌幅就达到-14.99%,远低于同类基金平均水平。

或许,中庚基金的压力才刚刚开始。